IPO观察|美腾科技收入依赖煤炭行业,股东又是大(2)

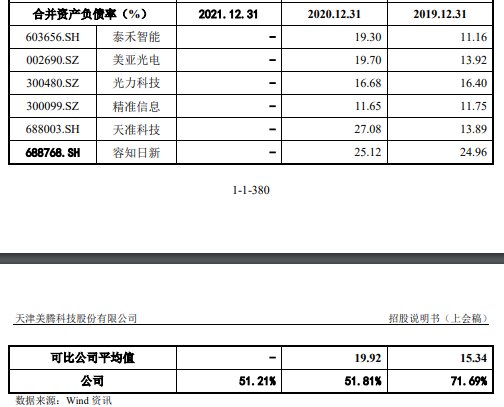

首先是资产负债率高企。根据招股书披露,2019年-2021年,美腾科技的资产负债率(合并)分别为71.69%、51.81%和51.21%,而同行可比公司2019年和2020年的资产负债率均值分别为15.34%、19.92%,远低于美腾科技,差幅之大令人惊讶。

对此美腾科技表示,公司资产负债率高于可比上市公司的平均水平。一方面,公司资产规模较可比上市公司小;另一方面,预收部分款项的结算方式导致公司的预收款项和合同负债金额较大。其次,应收款项增长较快、账龄变长,并且回款率偏低。

报告期各期末,美腾科技应收账款、合同资产及应收商业承兑汇票账面价值合计分别1.03亿元、1.80亿元和2.64亿元,占各期营业收入比例分别为42.76%、55.99%和68.80%,金额及占收入比重均呈现大幅增加趋势。

美腾科技1年以上应收账款账面余额占各期末应收账款余额比例分别为15.86%、34.39%和32.44%,应收账款账龄变长。截至2022年1月31日,美腾科技报告期各期末应收账款(含合同资产)期后回款比例分别为88.59%、57.20%、7.73%,期后回款比例偏低。

此外,美腾科技经营活动现金流量较少且远小于净利润。报告期各期,公司经营活动产生的现金流量净额分别为145.16万元、1977.98万元和3634.90万元,占各期净利润比例分别为2.30%、20.60%和41.83%。

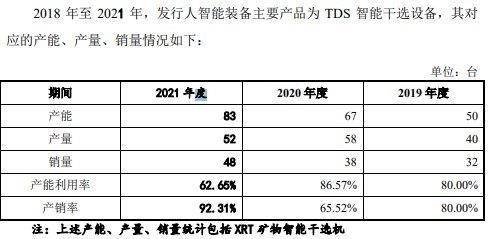

此次IPO,美腾科技计划募资5.09亿元,用于智能装备生产及测试基地建设等四个项目。其中智能装备生产及测试基地建设项目总投资1.21亿元,预计全部达产后将为公司新增年产80台智能干选设备、其他智能化装备及仪器的生产能力。

值得一提的是,美腾科技现有产能利用率并没有达到饱和状态。

目前,美腾科技智能装备主要产品为TDS智能干选设备。报告期内,其TDS智能干选设备的产能利用率分别仅为80.00%、86.57%和62.65%。产销率分别仅为80.00%、65.52%和92.31%。由此可见,不论是产能利用率还是产销率,美腾科技均未达到饱和状态。

对于美腾科技的IPO进展情况,红星资本局将持续关注。

红星新闻综合报道 记者 俞瑶 余冬梅

编辑 杨程

(下载红星新闻,报料有奖!)

文章来源:《煤炭科学技术》 网址: http://www.mtkxjs.cn/zonghexinwen/2022/0414/567.html